1季度券商盈利同比显著提升

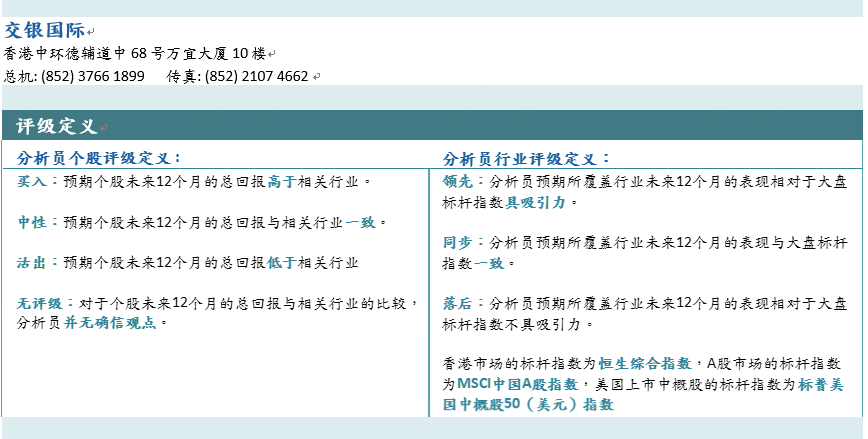

2025年1季度,42家A股上市券商归母净利润合计为522亿元(人民币,下同),同比增长77.8%(1Q24数据计入海通证券)。前十大券商中,国君海通受合并影响,同比增长3.9倍,国信、银河、广发增速超过上市券商整体增速;华泰、中信建投和中金增速在50-65%之间;招商同比增长7%,中信同比增长32%,申万宏源同比增长43%,增速在头部券商中处于偏低水平。

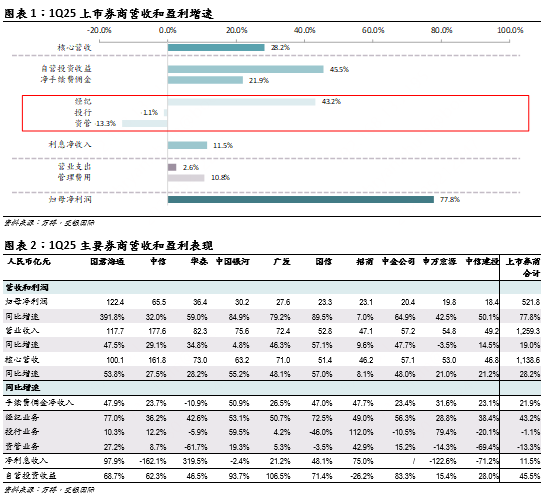

盈利增长主要来自自营投资收益和经纪业务

1季度上市券商核心营收同比增长28.2%,其中自营投资收益同比增长45.5%,经纪业务收入同比增长43.2%,是营收增长主要来源,此外,净利息收入同比增长11.5%,对于营收亦有小幅贡献。

轻资产业务收入增长主要来自经纪业务

手续费佣金净收入同比增长21.9%,增长主要来自经纪业务贡献。1季度股票日均成交金额接近1万亿元,同比增长69%,预计平均佣金率仍有小幅下行。IPO募资金额同比下降30%,仍处于低位,但港股IPO同比增长2.8倍,上市券商投行业务收入同比基本持平。从资管业务来看,1季度新发基金规模同比略降6%,以债券基金为主,上市券商资管业务收入同比下降13.3%。

政策助力行业高质量发展

5月7日,金融监管机构联合推出一揽子金融政策支持稳市场稳预期;证监会印发《推动公募基金高质量发展行动方案》,推动行业从“重规模”向“重回报”转变,形成投资者与基金公司的利益协同,有利于推动长期投资的发展;5月16日,中国证监会修改《上市公司重大资产重组管理办法》,“并购六条”各项措施将全面落地,进一步释放并购重组市场活力,为综合实力强大的头部券商带来更多业务机遇。

公司分析

【中信证券】业务结构均衡,投行和自营业务表现亮眼

公司2025年1季度盈利增速相对低于同业,但业务结构均衡,盈利有望保持稳健增长。

盈利增速低于可比同业

1季度中信证券归母净利润同比增长32%,增速相对低于可比同业,主要由于业务管理费增速高于同业(23.6% vs.上市券商10.8%),以及净利息收入转负。

投行业务保持领先竞争优势,营收增长驱动因素较为均衡

1季度核心营收同比增长27.5%,与上市券商增速基本一致。手续费佣金净收入同比增长23.7%,增速高于上市券商整体1.8个百分点,其中经纪业务收入同比增长36.2%(vs.上市券商+43.2%);投行业务收入同比增长12.2%(vs.上市券商-1.1%);资管业务收入同比增长8.7%(vs.上市券商-13.3%)。截至目前IPO储备项目45家,排名第一。

净利息收入表现逊色同业,自营投资收益增速高于上市券商整体

1季度净利息收入为-2亿元人民币(vs.去年同期3.25亿元),而上市券商同比增长11.5%。预计主要由于公司负债端卖出回购增长较快,同时资产端FVOCI债券投资有所压缩。自营投资收益同比增长62.3%(vs.上市券商45.5%)。从投资组合来看,2H24以来公司显著提升债券投资占比。

【华泰证券】净利息收入增长显著,投资资产恢复增长

1Q25净利息收入大幅增长,业务管理费显著压降,投资资产规模恢复增长。

盈利增长主要来自自营投资收益、经纪业务、净利息收入和费用压降

华泰1季度归母净利润同比增长59%,其中,核心营收同比增长28.2%,与上市券商整体增速保持一致;业务管理费同比下降11.6%(预计受到出售AssetMark影响),成本收入比为38.1%,同比下降20个百分点。

净利息收入增长显著,资管业务拖累营收增速,自营投资收益与上市券商整体增速一致

经纪业务收入同比增长42.6%(vs.上市券商43.2%),投行业务收入同比下降5.9%(vs.上市券商-1.1%),资管业务收入同比下降61.7%(vs.上市券商-13.3%),主要由于公司2024年出售了AssetMark。净利息收入同比大幅增长3.2倍,显著好于上市券商平均增速(11.5%),主要由于2024年资产、负债同步压降。自营投资收益同比增长46.5%,与上市券商平均增速(45.5%)基本一致。

资产恢复增长,扩张策略仍谨慎

1季末华泰总资产较年初增长1.1%,低于上市券商整体增速(6.9%),增长主要来自投资资产。2024年公司资产规模下降10%,主要压缩了交易性金融资产。

【中金公司】盈利增长主要来自自营投资及经纪业务

公司1季度盈利表现较好,增长主要来自自营投资收益,经纪业务和资管业务。公司在投行业务和财富管理业务仍具差异化竞争优势,自营投资收益有望保持稳健。

盈利增长主要来自自营投资收益,经纪业务和资管业务

中金2025年1季度盈利同比增长65%。核心营收同比增长48%,增速高于上市券商整体增速20个百分点,增长主要来自自营投资收益、经纪业务和资管业务。业务管理费同比增长37%(vs.上市券商整体+10.8%),成本收入比57.3%,同比下降4.5个百分点。

经纪业务和资管业务收入增速表现好于同业

1季度手续费佣金收入同比增长23.4%,与上市券商整体增速基本一致,其中经纪业务和资管业务表现突出。经纪业务收入同比56.3%,高于上市券商整体13个百分点;投行业务收入同比下降10.5%(vs.上市券商-1.1%),资管业务收入同比增长15.2%(vs.上市券商-13.3%)。净利息收入仍为负,但同比略有收窄。

自营投资收益增速高于同业

1季度自营投资收益同比增83.3%(vs.上市券商45.5%),主要受基数较低的影响。从全年维度来看,公司2022-24年投资收益(含公允值变动)均保持在100-110亿元人民币之间的规模。

【中信建投】费用压降贡献盈利,增配投资资产

1季度盈利增长主要来自经纪业务、自营投资收益和费用压降。投行业务仍保持领先竞争优势,增配投资资产有利于提升后续投资收益弹性。

盈利增长主要来自经纪业务、自营投资收益和费用压降

2025年1季度盈利同比增长50%,其中核心营收增速低于上市券商整体增速,但业务管理费同比下降,使得盈利增速高于核心营收增速。核心营收同比增长21.2%,增速低于上市券商整体增速7个百分点;业务管理费同比下降5.4%(vs.上市券商+10.8%),成本收入比49.4%,同比下降10.4个百分点。

投行收入、净利息收入降幅显著,自营投资收益增速低于同业

手续费佣金净收入同比增长23.1%(vs.上市券商整体21.9%)。经纪业务收入同比增长38.4%(vs.上市券商整体+43.2%),投行业务收入同比下降20.1%(vs.上市券商整体-1.1%),目前投行储备项目29家,行业排名第3;资管业务收入同比增长20%(vs.上市券商整体-13.3%)。净利息收入同比下降71.2%,自营投资收益同比增长28%(vs.上市券商+45.5%)。

资产端重点配置投资资产

1季度资产较年初增长6%,与上市券商整体增速接近(6.9%),增长主要来自FVOCI投资资产。负债较年初增长7.7%,增长主要来自卖出回购和短期融资款。

分析师 | 万丽

本文节选自交银国际已发布研究报告《1季度盈利高增主要来自投资收益和经纪业务》(2025/05/21)。

更多往期精选文章>>> ]article_adlist--> ]article_adlist-->

]article_adlist--> ]article_adlist-->

]article_adlist--> ]article_adlist-->

]article_adlist--> ]article_adlist-->

]article_adlist--> ]article_adlist--> 向上滑动阅读重要声明

]article_adlist--> 向上滑动阅读重要声明

]article_adlist-->

]article_adlist-->

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

文章为作者独立观点,不代表国内配资平台排行_正规线上配资排行榜_配资实盘正规平台观点